La limite de crédit est le montant maximum qu’une entreprise accorde à un client pour délais de paiement. Elle est déterminée en fonction de la capacité de paiement et de l’historique financier du client, et vise à minimiser les risques d’impayés.

Vous cherchez à comprendre comment définir et gérer efficacement les limites de crédit ? Vous vous interrogez sur les meilleures pratiques pour ajuster ces limites en fonction de la solvabilité et du comportement de paiement de vos clients ?

À travers cet article, vous apprendrez à définir des limites de crédit basées sur des critères financiers solides, à surveiller les performances de paiement de vos clients, et à ajuster ces limites de manière proactive.

Les points à retenir dans cet article :

- La limite de crédit représente le montant maximal qu’une entreprise peut accorder à un client en fonction de sa solvabilité.

- Évaluer la solvabilité et l’historique de paiement du client est important pour fixer une limite de crédit adaptée.

- Un outil comme Hoopiz permet d’automatiser le suivi, l’ajustement et la gestion des limites de crédit en temps réel.

- L’analyse des créances et des garanties d’assurance permet de minimiser les risques d’impayés.

Qu’est-ce qu’une limite de crédit ?

La limite de crédit est un pilier central du Credit Management. Cette limite représente le montant maximal que vous êtes prêt à accorder à un client sous forme de crédit. C’est un prêt financier qui se créé lors d’une vente avec un délai de paiement. On parle aussi d’encours client.

Ce crédit accordé à votre client doit avoir une limite, cette limite est fonction :

- des capacités financières du client,

- du risque global qu’il présente pour votre entreprise.

- de son historique de paiement,

- des conditions financières que vous avez mis en place avec votre client,

- du volume de commande prévisionnel,

Fixer cette limite permet de protéger votre entreprise contre les risques d’impayés tout en optimisant la gestion du poste client.

Cet outil permet aussi à certaines entreprises de choisir de fixer une limite de crédit plus élevée, notamment pour conquérir de nouveaux marchés. Bien entendu, cela nécessite une évaluation rigoureuse de la capacité du client à respecter ses engagements financiers. Dans ce contexte précis, établir des conditions de paiement adaptées et surveiller attentivement l’encours client est particulièrement important.

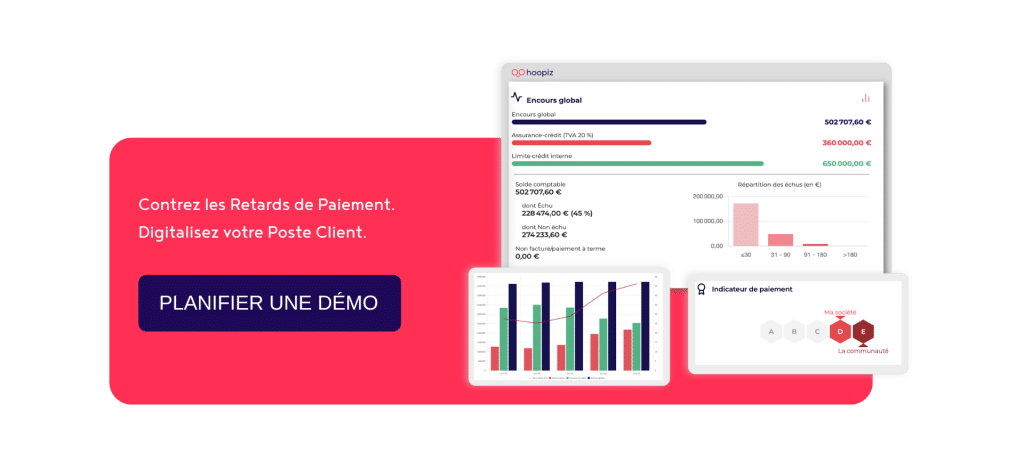

Autre point concernant la limite de crédit, c’est l’utilisation du logiciel de gestion Hoopiz. Il permet de gérer ces limites de manière dynamique, en attribuant des limites de crédit temporaires, en surveillant l’encours en temps réel ou en comparant avec facilité les montants avec les garanties d’assurance-crédit. Cela vous permet de prendre des décisions rapides, en ajustant les limites de crédit au fur et à mesure que les risques évoluent.

Les facteurs influençant la définition d’une limite de crédit

Définir une limite de crédit nécessite de prendre en compte plusieurs éléments clés. Ces différents facteurs permettent d’évaluer le risque que chaque client représente et d’ajuster le montant du crédit accordé en conséquence.

Les trois principaux facteurs sont :

- l’évaluation du risque client,

- l’analyse de la solvabilité,

- les conditions de paiement négociées.

Évaluation du risque client

L’évaluation du risque client est la première étape pour déterminer une limite de crédit.

Elle consiste à analyser votre client sur :

- son comportement de paiement,

- son historique,

- son secteur d’activité.

Un client avec un bon historique de paiement et évoluant dans un secteur stable est généralement moins risqué, une limite de crédit plus élevée est alors envisageable. En revanche, un client ayant des antécédents de retard de paiement ou opérant dans un secteur volatil nécessitera une limite de crédit plus prudente.

Analyse de la solvabilité du client

L’analyse de la solvabilité, c’est la mesure de la capacité de votre client à honorer ses dettes. Cette analyse crédit se base sur les états financiers du client, notamment son chiffre d’affaires, ses capitaux propres, et ses flux de trésorerie.

Un client avec une bonne cote de crédit et une situation financière solide peut se voir accorder une limite de crédit plus élevée. L’utilisation d’outils comme Hoopiz aide à surveiller ces indicateurs en se connectant aux data providers (appelés aussi Fournisseurs d’informations financières) comme Creditsafe et Ellisphere pour récupérer les données nécessaires à cette analyse de la solvabilité, et plus généralement du risque client.

Conditions de paiement négociées

Les conditions de paiement négociées avec votre client influencent aussi la limite de crédit.

Par exemple, si vous octroyez des délais de paiement plus longs, cela augmenterait le risque sur l’encours client et nécessiterait une révision à la baisse de la limite de crédit. À l’inverse, si vous négociiez des conditions de paiement strictes, comme des paiements comptants ou des acomptes importants, la limite de crédit pourrait être revue à la hausse.et nécessite une révision à la baisse de la limite de crédit.

Ces trois facteurs sont essentiels pour fixer une limite de crédit qui protège l’entreprise tout en répondant aux besoins commerciaux.

Méthodes pour calculer une limite de crédit

Déterminer une limite de crédit optimale pour votre client repose sur plusieurs approches. Selon les données disponibles et la stratégie de votre entreprise, différentes méthodes peuvent être utilisées pour calculer cette limite de manière précise :

Calcul basé sur le patrimoine de l’entreprise

Le calcul de la limite de crédit en fonction du patrimoine de l’entreprise consiste à évaluer la valeur des actifs du client au bilan. Cette méthode repose sur l’idée que le patrimoine de l’entreprise offre une garantie implicite du crédit accordé.

En fait, vous commencez par évaluer les actifs de l’entreprise, comme les biens immobiliers, les équipements, et les liquidités disponibles. Ensuite, vous appliquez un pourcentage à cette valeur patrimoniale pour déterminer la limite de crédit.

Ce pourcentage dépend du risque que vous êtes prêt à assumer.

Par exemple : Actifs nets de votre client de 3 millions d’euros.

| Risque estimé | % d’encours | Limite de crédit (€) |

|---|---|---|

| Très élevé | 0% | 0 € |

| Élevé | 10% | 300 K€ |

| Plutôt élevé | 30% | 900 K€ |

| Plutôt faible | 70% | 2.1 M€ |

| Faible | 90% | 2.7 M€ |

| Très faible | 100% | 3 M€ |

| Nul | Plus de 100% | Illimitée |

Utilisation des données du compte de résultat

En vous appuyant sur le compte de résultat de votre client, vous aurez accès à des informations sur sa rentabilité et ses performances financières. Ces données vous permettent aussi de définir une limite de crédit cohérente basée sur des flux.

Cette méthode de calcul implique de se baser, selon vos préférences, sur le chiffre d’affaires, les bénéfices nets, ou d’autres postes du Compte de Résultat de votre client. Ensuite, vous appliquez un pourcentage pour fixer la limite de crédit. Ce pourcentage est souvent plus élevé pour les entreprises avec des marges bénéficiaires stables et des revenus constants.

Vous pouvez aussi utiliser les SIG (Soldes Intermédiaires de Gestion) pour faire votre calcul. Vous pouvez choisir l’EBE, le résultat d’exploitation, la marge brute, la valeur ajoutée ou encore le résultat net de votre client. La logique reste identique.

Exemple : Votre client dans le marché de IT a réalisé un Chiffre d’Affaires de 10 millions d’euros et dégagé une marge nette de 12%. Vous avez choisi de basé la limite de crédit sur le CA de votre client étant donné que le secteur est porteur.

| Risque estimé | % d’encours | Limite de crédit basée sur le CA | Limite de crédit estimée basée sur la marge |

|---|---|---|---|

| Très élevé | 0% | 0 € | 0 € |

| Élevé | 10% | 1,000 K€ | 120 K€ |

| Plutôt élevé | 30% | 3,000 K€ | 360 K€ |

| Faible | 50% | 5,000 M€ | 600 K€ |

Calcul basé sur les achats et charges externes

Cette autre méthode consiste à déterminer la limite de crédit en fonction des dépenses régulières d’une entreprise, telles que les achats de matières premières et les charges externes.

Vous examinez les dépenses mensuelles ou annuelles de l’entreprise pour ses achats et charges externes, comme les fournitures, les services sous-traités, etc. La limite de crédit est alors fixée en fonction de ces dépenses, souvent en prenant un pourcentage de la somme totale.

Exemple : Une entreprise manufacturière dépense 500 000 euros par mois en achats de matières premières et en charges externes.

| Risque estimé | % d’encours | Limite de crédit |

|---|---|---|

| Très élevé | 0% | 0 € |

| Élevé | 10% | 50,000 € |

| Modéré | 25% | 125,000 € |

| Faible | 70% | 350,000 € |

| Très faible | 100% | 500,000 € |

Ces trois méthodes vous donnent différentes approches pour calculer la limite de crédit, chacune adaptée à des situations spécifiques. Le choix de la méthode dépend des informations financières disponibles et du niveau de risque que vous êtes prêt à accepter.

Étapes pour fixer une limite de crédit efficace

Fixer une limite de crédit efficace nécessite une approche structurée, basée sur des données précises et une évaluation rigoureuse des risques. Voici les principales étapes à suivre pour définir une limite de crédit adaptée à chaque client.

Collecte des données nécessaires

La première étape consiste à rassembler toutes les informations financières pertinentes sur votre client. Cela inclut :

- Chiffre d’affaires : vous permettant d’évaluer la capacité de votre partenaire à générer des revenus et à rembourser ses dettes.

- Compte de résultat : qui vous donne une vision claire des performances financières, en mettant en évidence les bénéfices nets, les marges bénéficiaires, et la rentabilité globale.

- Bilan : qui fournit des informations sur les actifs, les passifs, et les capitaux propres, essentiels pour évaluer la solvabilité du client.

- Historique des paiements : vous permettant de mieux comprendre les habitudes de paiement et d’identifier tout risque potentiel d’impayé.

Si vous souhaitez faire une analyse approfondie du profil financier de votre client, ces données sont indispensables et conditionnent la fixation d’une limite de crédit.

Analyse et gestion des créances existantes

Après la collecte des données, il faut que vous jetiez un œil aux créances existantes de votre client.

Cette étape vous permet de :

- Évaluer l’encours client : Vérifiez le total des créances en cours pour chaque client afin de ne pas dépasser des seuils de risque acceptables.

- Surveiller les délais de paiement : Identifiez les retards éventuels et analysez leur impact sur la trésorerie de votre entreprise.

- Identifier les litiges répétés ou les promesses de paiement non tenues : Repérez les clients ayant des incidents fréquents afin de minimiser le risque d’impayés et d’ajuster les conditions de crédit.

- Gestion proactive : Utilisez des outils comme Hoopiz pour automatiser le suivi des créances et éviter les dépassements de limites de crédit.

En ayant une idée des créances existantes de votre client, vous minimiser le risque d’impayés en évitant d’accordé un crédit à un client qui est déjà dans le rouge avec vous.

Évaluation et scoring des clients

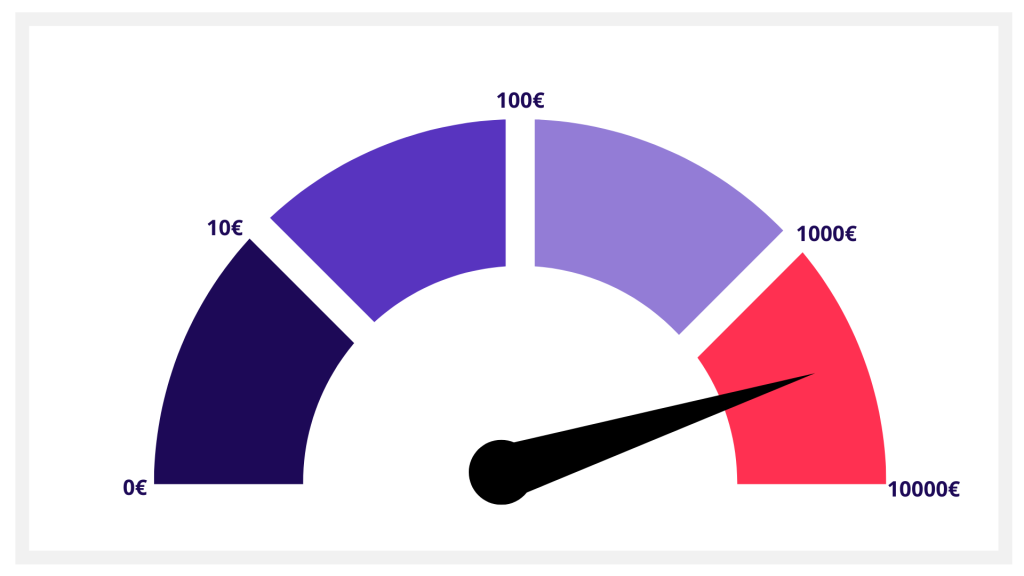

L’évaluation du risque client repose sur un système de scoring qui quantifie le risque associé à chaque client.

- Scoring financier : Basé sur les données financières recueillies, ce scoring mesure la solvabilité et le risque de défaut du client.

- Scoring comportemental : Analyse les habitudes de paiement et les relations commerciales passées pour affiner le profil de risque. Ce scoring est plus utilisé dans le domaine du marketing mais peut être adapté aux habitudes de règlements de vos clients.

- Assurance-crédit : Les assureurs-crédit calculent et fournissent eux aussi une note pour chaque entreprise du portefeuille disposant d’un agrément. On appelle ca le “grade assureur”.

Le scoring permet de classer et segmenter vos clients selon leur niveau de risque, facilitant ainsi la prise de décision lors de la fixation des limites de crédit.

Définition de la limite de crédit pour chaque client

Une fois les analyses réalisées, vous pouvez fixer la limite de crédit pour chaque client en suivant ces principes :

- Alignement sur les capacités financières : La limite de crédit doit refléter la capacité de votre client à honorer ses dettes, tout en tenant compte du niveau de risque que vous êtes prêt à prendre avec votre client.

- Adaptation selon le scoring : Ajustez la limite de crédit en fonction du score de risque attribué à chaque client.

- Révision régulière : La limite de crédit n’est pas fixe. Elle doit être réévaluée périodiquement en fonction de l’évolution de la situation financière du client et des conditions du marché.

Cette approche vous garantit que chaque client dispose d’une limite de crédit adaptée, réduisant ainsi les risques d’impayés tout en soutenant bien votre croissance.

Comment ajuster et suivre les limites de crédit ?

Définir une limite de crédit pour chaque client, c’est fait, maintenant, vous devez aussi suivre ces limites et de les ajuster en fonction des évolutions du risque.

Voici comment procéder pour garantir que vos limites de crédit restent efficaces et pertinentes :

Importance de la révision périodique

Les limites de crédit ne sont pas gravées dans le marbre. Elles doivent être réévaluées régulièrement pour s’adapter aux changements dans la situation financière de vos clients et aux conditions du marché.

Une révision périodique permet de :

- Réagir aux changements financiers : Les conditions financières des clients peuvent évoluer rapidement. Une révision régulière permet d’ajuster les limites en fonction de nouveaux éléments, tels qu’une baisse du chiffre d’affaires ou un retard de paiement récurrent.

- Protéger contre les risques accrus : Si un client montre des signes de détérioration financière, la limite de crédit peut être réduite pour minimiser les risques d’impayés.

- Optimiser les relations commerciales : À l’inverse, un client qui améliore sa solvabilité ou montre des habitudes de paiement exemplaires pourrait bénéficier d’une augmentation de sa limite de crédit, renforçant ainsi la relation commerciale.

Un suivi rigoureux des limites de crédit, accompagné de révisions périodiques, est donc indispensable pour une gestion efficace de votre poste client.

Hoopiz pour optimiser votre Credit Management

Hoopiz est un outil puissant qui intègre parfaitement les aspects de risque et de recouvrement, facilitant ainsi la gestion des limites de crédit.

Avec Hoopiz, vous pouvez :

- Suivre en temps réel l’encours client : avec une vue d’ensemble de toutes les créances en cours, vous surveillez de près les limites de crédit et identifiez rapidement les clients approchant leur seuil.

- Automatiser les révisions de crédit : Grâce à des tableaux de bord personnalisés, vous programmez des alertes pour réévaluer automatiquement* les limites de crédit en fonction des changements dans les données financières du client.

- Collaborer avec les équipes commerciales : vos commerciaux visualisent la limite de crédit de chaque client en temps réel. Cela favorise une culture cash proactive où les équipes priorisent les clients en fonction de leur crédit disponible, évitant ainsi de vendre à des clients à risque ou au-delà de leur limite.

- Comparer les garanties : Pour chaque client, Hoopiz permet de surveiller la garantie octroyée par l’assureur-crédit, l’encours client, et la limite de crédit, facilitant ainsi la prise de décision sur l’augmentation ou la réduction des limites.

*C’est à la responsabilité du Credit Manager. Toutefois si l’entreprise est surveillée dans le cadre d’un contrat avec Creditsafe et Ellisphere (qui peut être connecté à Hoopiz) : le data provider conseille une limite de crédit, à titre indicatif, et selon les évolutions de l’entreprise il peut revoir à la hausse ou à la baisse cette estimation.

En intégrant Hoopiz dans votre stratégie de Credit Management, vous bénéficiez d’une solution complète qui allie automatisation, personnalisation, et sécurité, permettant d’optimiser la gestion des limites de crédit tout en minimisant les risques financiers.

Conclusion

En collectant les données pertinentes, en analysant les créances existantes, en gérant correctement le risque client et en ajustant régulièrement ces limites, vous vous assurez de maintenir un équilibre entre la croissance commerciale et la gestion prudente des risques.

L’utilisation d’outils spécialisés comme Hoopiz vous permet d’optimiser ces processus en offrant une vue d’ensemble de l’encours client, en automatisant les révisions de crédit, et en facilitant la collaboration entre les équipes financières et commerciales. Ce type de solution vous aide à prendre des décisions éclairées, à protéger votre trésorerie, et à renforcer la solidité de vos relations commerciales.

En intégrant ces bonnes pratiques dans votre stratégie de Credit Management, vous placez votre entreprise en position de force, prête à naviguer dans un environnement économique en constante évolution