Si votre client ne paie pas, il a soit des difficultés financières, soit il y a un litige (commercial, logistique…) qui peut être vrai ou inventé pour ne pas payer.

Face à un client mauvais payeur :

- relancer amicalement,

- proposer un échéancier,

- envoyer une mise en demeure,

- utiliser une société de recouvrement,

- engager une action en justice,

- ou opter pour la médiation.

Si le client ne paie toujours pas, vous pouvez envisager une saisie des biens.

Vous en avez marre des retards de paiement de vos clients ? Vous vous demandez comment être payé à temps ? Comment inciter vos clients à payer leurs factures ? Comment agir face à un mauvais payeur sans menacer la relation client ?

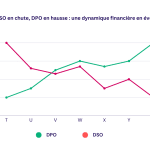

Nos clients ont réduit -20% en moyenne sur leur DSO. Après avoir lu notre article, vous saurez exactement comment agir face à un mauvais payeur et comment éviter les impayés.

Dans cet article :

- Commencer par une relance amicale pour préserver la relation client.

- Proposer un échéancier flexible pour faciliter le paiement.

- Envoyer une mise en demeure par lettre recommandée pour formaliser la demande.

- Faire appel à une société de recouvrement pour une action professionnelle.

- Engager une action en justice.

- Tenter la médiation pour une résolution amiable du conflit.

- Envisager une saisie des biens du client en cas de non-paiement persistant.

- Utiliser un logiciel de crédit management pour automatiser les relances et évaluer le risque client.

1. Relancer amicalement

Dans le cadre d’une relance amicale, la courtoisie prône toujours. Il peut être pertinent de rappeler le contexte de la transaction et de rester ouverts aux autres options sans menacer la relation client. Ainsi, vous maintenez la confiance du client et vous préservez la réputation de votre entreprise.

Comment faire une lettre de relance sans menacer la relation client ?

Lors d’une relance, débuter par un rappel poli des détails de la transaction en question peut s’avérer bénéfique. Mentionner une compréhension des éventuelles difficultés rencontrées par le client souligne une confiance en sa bonne foi. Proposer ensuite des solutions alternatives ou des délais flexibles pour le paiement pourrait faciliter la résolution de la situation.

Avantages de cette approche

Cette approche permet le maintien d’une relation positive avec le client malgré ses retards de paiement. En évitant les menaces ou les tonalités agressives, vous préservez la confiance et la loyauté du client envers votre entreprise !

2. Proposer un échéancier

Un autre moyen de lutter contre les mauvais payeurs consiste à proposer un échéancier tout en abordant la discussion de manière cordiale et transparente. Ajuster la demande selon les besoins du client, tout en préservant les intérêts de l’entreprise, permet de maintenir une communication claire.

Comment mettre en place un échéancier de paiement ?

Commencer par évaluer la capacité financière du client et fixez des dates d’échéance réalistes pour le paiement. Formaliser l’accord par écrit, en détaillant les montants et les échéances. Enfin, s’assurer d’inclure des pénalités en cas de retard et de rester flexible en cas de difficultés imprévues !

Conseils pour proposer un échéancier

Une bonne pratique consiste aborder la discussion avec empathie et professionnalisme. Présenter clairement les avantages pour le client et communiquer les conséquences du non-respect de l’échéancier pour ne pas engendrer de malentendus. Dans tous les cas, la clarté et la souplesse dans les négociations est à utiliser sans précaution !

3. Envoyer une mise en demeure

Envoyer une mise en demeure consiste à rédiger une lettre formelle indiquant les détails de la dette, sa date d’échéance et les répercussions en cas de défaut de paiement.

Généralement, la mise en demeure est la dernière étape du scénario de relance

Comment fonctionne une mise en demeure ?

Une mise en demeure est une lettre formelle demandant au client de régler sa dette dans un délai déterminé (généralement 8 à 15 jours).

Comment rédiger et envoyer une mise en demeure ?

Pour ce faire, il suffit de détailler la nature de la dette, le montant dû et la date limite de paiement. Également, penser à préciser les conséquences en cas de non-paiement, telles que des pénalités ou des poursuites judiciaires. En règle générale, la lettre est envoyée par recommandé avec accusé de réception.

4. Utiliser une société de recouvrement

Pour récupérer vos dettes impayées de manière professionnelle et efficace, il est envisageable de solliciter une société de recouvrement qui est spécialisée dans de telles procédures. Cette dernière pourra réclamer la somme due par courrier (lettres de mise en demeure de payer) ou par téléphone.

Quand faire appel à une société de recouvrement ?

Recourir à une telle société est envisageable lorsque vos relances amiables ont été infructueuses et que les retards de paiement persistent malgré vos efforts. Une société de recouvrement intervient pour récupérer les sommes non réglées de manière professionnelle en agissant pour le compte du créancier.

Généralement, on parle de “recouvrement contentieux” lorsqu’on en est à cette étape. Ce recouvrement contentieux peut être réalisé en interne par l’entreprise elle-même, ou bien en étant accompagné par un cabinet de recouvrement externalisé.

Comment choisir la bonne société de recouvrement ?

Internet regorge de liste de sociétés réputées avec une solide expérience dans votre secteur. Le mieux est d’avoir des informations sur leurs taux de succès, leurs méthodes de récupération de créances et leurs tarifs. Plus la société est transparente, et respectueuse des lois et bien sûr, offrant un service adapté à vos besoins spécifiques, cette société se présente comme un choix d’exception pour vous !

Notre partenaire premium, le Cabinet ARC est connecté à Hoopiz et nos clients, s’ils le souhaitent, peuvent mettre un client au contentieux en seulement quelques clics, puis suivre sur la plateforme le recouvrement. Pour plus d’informations, vous pouvez faire un tour sur notre page de la gestion du recouvrement.

5. Engager une action en justice

Voici un autre moyen efficace de faire payer leurs dettes à vos clients. Cela nécessite néanmoins de préparer un dossier complet, puis déposer une plainte au tribunal en fournissant les preuves de non-paiement.

Les bases d’une action en justice pour impayés

En cas de non-paiement de la part de votre client, il existe une procédure légale à suivre pour recouvrer vos sommes non réglées. Il s’agit de demander au juge une injonction de payer. Cela se résume par le fait de déposer une plainte devant le tribunal compétent, en invoquant le défaut de paiement du client. Le tribunal examine ensuite le litige, convoque les parties et rend un jugement. Attention à bien respecter les délais et présenter des preuves solides pour appuyer votre demande.

Comment préparer le dossier ?

La première étape consiste à toutes les preuves de la dette impayée : contrats, factures, correspondances, relevés de compte, etc. Avez-vous des témoins potentiels ? Ceux-ci peuvent être très important et apporter une réelle valeur dans votre dossier. Ensuite, il ne reste plus qu’à présenter le dossier devant un tribunal.

6. Opter pour la médiation

La médiation offre une solution amiable pour résoudre les sommes dues non versées. Cette solution vous permet d’éviter les procédures judiciaires coûteuses et de préserver la relation client. C’est donc un choix efficace pour régler vos différends.

Pourquoi choisir la médiation ?

La médiation peut être un bon moyen de résoudre les sommes non réglées à l’amiable, en évitant les longs procès. Cette méthode favorise la communication entre les parties et peut aboutir à un accord mutuellement bénéfique, préservant ainsi la relation client-fournisseur.

Comment organiser une séance de médiation ?

Vous pouvez organiser une séance de médiation en convenant d’un lieu neutre et en choisissant un médiateur impartial. Une préparation préalable est nécessaire, pour trouver le médiateur qui va vous accompagner, et rassemblant toutes les informations pertinentes sur le litige.

7. Envisager une saisie des biens

Lorsque les procédures de relance et des accords amiables ne suffisent pas, la saisie des biens peut s’avérer nécessaire pour recouvrer des sommes impayées. Cette dernière respectera une procédure bien encadrée par la loi.

Conditions et mise en œuvre de la saisie

La saisie des biens est une mesure extrême. Elle requiert une somme due bien établie et une décision de justice. La procédure est encadrée par la loi et nécessite l’intervention d’un huissier. Dès lors que le client est en défaut de paiement, cette dernière est légale.

Procédure de saisie des biens

Selon l’article R211-1 du Code des procédures civiles d’exécution, le créancier doit procéder à la saisie par acte d’huissier de justice signifié au tiers. L’acte doit préciser :

- l’identité du débiteur

- l’énonciation du titre exécutoire en vertu duquel la saisie est pratiquée

- le décompte des sommes réclamées

- l’indication que le tiers saisi est personnellement tenu envers le créancier

Vous l’aurez bien compris : une saisie des biens nécessite une décision de justice et l’intervention d’un huissier. Un dossier solide est donc nécessaire avant d’envisager cette démarche.

8. Utiliser un logiciel de Credit Management

Utiliser un logiciel de crédit management permet d’automatiser le suivi des paiements clients. Il aide à gérer les risques de crédit, à identifier les mauvais payeurs et à optimiser les relances. Tout cela améliore votre trésorerie et réduit vos retards de paiement.

Identifier les clients à risque grâce à un profil payeur

Utiliser un logiciel de crédit management permet de créer des profils payeurs détaillés. Un tel logiciel permet d’analyser les habitudes de paiement passées, la solvabilité et les retards éventuels pour identifier les clients à risque. Ce profilage offre une vision proactive des risques.

Chez Hoopiz d’ailleurs, nous vous proposons un logiciel de gestion de risque d’impayés avec lequel vous pouvez espérer réduire en moyenne de 52% les impayés après 4 mois d’utilisation. Vous retrouverez parmi les fonctionnalités notamment :

- évaluation de la solvabilité de vos clients

- cartographie et scoring des risques et comportements de paiement

- accès à des datas communautaires et centralisées

- surveillance, alertes ciblées et recommandations d’action

Hoopiz, c’est un logiciel de crédit management et de récupération de créances et de gestion du poste client.

Comment relancer les impayés

Un logiciel de crédit management automatisé peut gérer les relances par mail ou par SMS de manière efficace. Il envoie des rappels à des intervalles prédéfinis, en conservant une trace des communications.

Pour éviter d’en arriver à faire des relances d’impayés, évaluer le risque client et suivre les factures peut être une solution. Cependant, ce n’est pas le but premier du risque impayé. Vous trouverez des informations plus détaillées à ce sujet sur notre page de gestion des risques d’impayés.

Vous souhaitez plus de renseignements ? Posez-nous vos questions !

FAQ – Questions récurrentes

Comment reconnaître un mauvais payeur ?

Un mauvais payeur se caractérise par des retards constants ou des paiements partiels. On peut le reconnaître en surveillant les délais de paiement et en analysant les antécédents de paiement.

Comment mettre en recouvrement contentieux un client ?

Pour déclarer un mauvais payeur, la première étape consiste à documenter les retards de paiement et les communications. Ensuite, envisager des mesures telles que des relances formelles ou le recours à des agences de recouvrement si nécessaire.

Comment relancer un mauvais payeur ?

Pour relancer un mauvais payeur, des rappels courtois, mais fermes, par téléphone, courriel ou courrier recommandé sont généralement efficaces. N’hésitez pas à utiliser un calendrier de relance pour garder une approche structurée et pertinente.

Comment réagir face à un client qui ne paie pas ?

Si un client ne paie pas, la meilleure solution est de le relancer poliment. Si le paiement tarde, alors il est envisageable d’avoir recours à des solutions alternatives telles que des plans de paiement ou des recours juridiques en dernier recours pour récupérer la somme due non versée.

Conclusion

Faire face à des clients mauvais payeurs peut être un réel défi comptable. Avec des approches cordiales et structurées, comme la relance amicale, vous pouvez prévenir les impayés.

En cas de non-respect persistant, des mesures plus formelles peuvent être envisagées, tout en respectant bien évidemment les procédures légales.

Pour que votre poste client n’ait plus de secrets pour vous, optez pour notre logiciel de crédit management afin d’améliorer le suivi des paiements et réduire les risques.